こんにちは、わいんごです。

2024年1月から新NISA(少額投資非課税制度)が開始し、投資というものを身近に感じる機会が増えた人もいるのではないでしょうか。

ところで投資と言っても株式、債券、不動産、仮想通貨…など様々あり、それぞれ特徴があります。

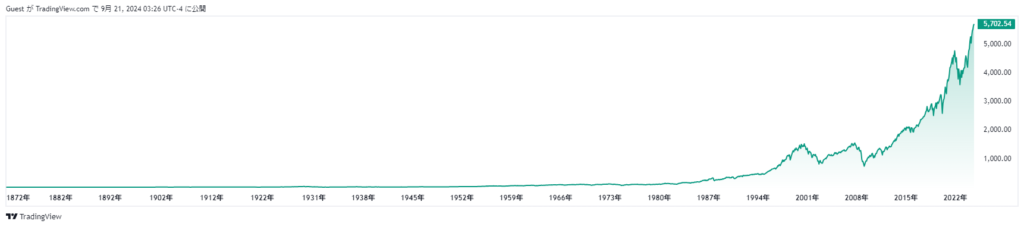

今回は中でも新NISAの対象でもあり、投資先として特に有力候補となる株式と債券について話したいと思います。下のチャートは米国を代表する株式と債券のチャートです。簡単に説明するとS&P500は米国の主要500社の株式の詰め合わせパックで、TLTは満期が20年以上の米国国債の詰め合わせパックです。

S&P500の設定来チャート

TLTの設定来チャート

設定日(スタート位置)が異なるため、単純にチャートを比較することはできませんが、S&P500の平均利回り(1年間で得られるリターン)が約10%前後なのに対して、TLTは約3%です。TLTはずっと右肩上がりというわけではないのに3%の利回りがあるの?と思った方がいらっしゃるかもしれませんがTLTは配当金という形で毎年約3%支払われるため、キャピタルゲイン(値上がり益)とインカムゲイン(配当収益)の合計が約3%となるわけです。

では、利回りの高い株式のほうがよいのかと言われると一概にそうだとは言えません。株と債券の主な違いは、リスクとリターンの特性にあります。株は企業の所有権を表し、価格変動が大きく、潜在的なリターンも高いですが、リスクも高いです。一方、債券は借入金の証書で、定期的な収入を得られ、元本返済も保障されていますが、リターンは通常低めです。どちらを選ぶかは、投資目的やリスク許容度に依存します。

私の場合、現在は債券を一切持たず、株式のみを保有しています。理由としてはまだ20代であるため、大きな下落があったとしても数年持ち続けて株価が回復するのを待てばよいと考えているからです。歴史的な大暴落が起きたリーマンショックの時でさえ、S&P500は約2年で暴落前の水準に回復しました。自身のリスク許容度に合わせて、株式と債券(もしくは現金)の比率を調整するとよろしいかと思います。債券は株式と逆相関の動きをする(株式が下がったときに上がりやすい)ため組み合わせるとリスクヘッジになりますよ。

皆様の投資方針の参考になりますと幸いです。

コメント